2020년은 일반 국민은 물론 국내 석유산업 종사자들에게도 다시는 경험해 보고 싶지 않은 힘들고 어려운 한 해로 기억될 것이다. 국내 석유산업 종사자들은 작년 초만 하더라도 유가 상승세와 더불어 국제해사기구(IMO)의 황산화물 규제 수혜가 예상되어 부푼 기대를 안고 한 해를 맞이했으나, 1월 말부터 본격화된 코로나 19 대유행으로 인해 모든 기대가 물거품이 되어버리고, 오직 생존을 위한 한 해를 보내야만 했다.

국내 정유사들은 2020.1분기에만 영업손실 4조 3,775억 원을 기록하는 등 연간 기준으로 5조 원이 넘는 영업손실을 기록하였고, 석유수급 실적도 코로나 19 대유행으로 인해 원유수입, 석유제품 수출입, 석유제품 소비 등 전 부문에서 큰 폭의 감소세를 기록하였다.

올해 들어서는 코로나 백신 접종 개시에 따른 세계 경제 회복 전망 및 유가 상승으로 국내 석유산업도 점차 회복세를 보일 것으로 전망되고 있지만, 한편으로 전 세계적으로 진행되고 있는 에너지전환 추세 속에서 생존을 위해서는 석유산업 전략 재정립이 요구되고 있다. 이 글에서는 코로나로 인한 2020년도 국내 석유 수급 영향 및 향후 전망에 대해 살펴보고자 한다.

1. 2020년 국내 석유 수급 실적

가. 원유 중동 의존도, 88 서울올림픽 이후 처음으로 60%대 기록

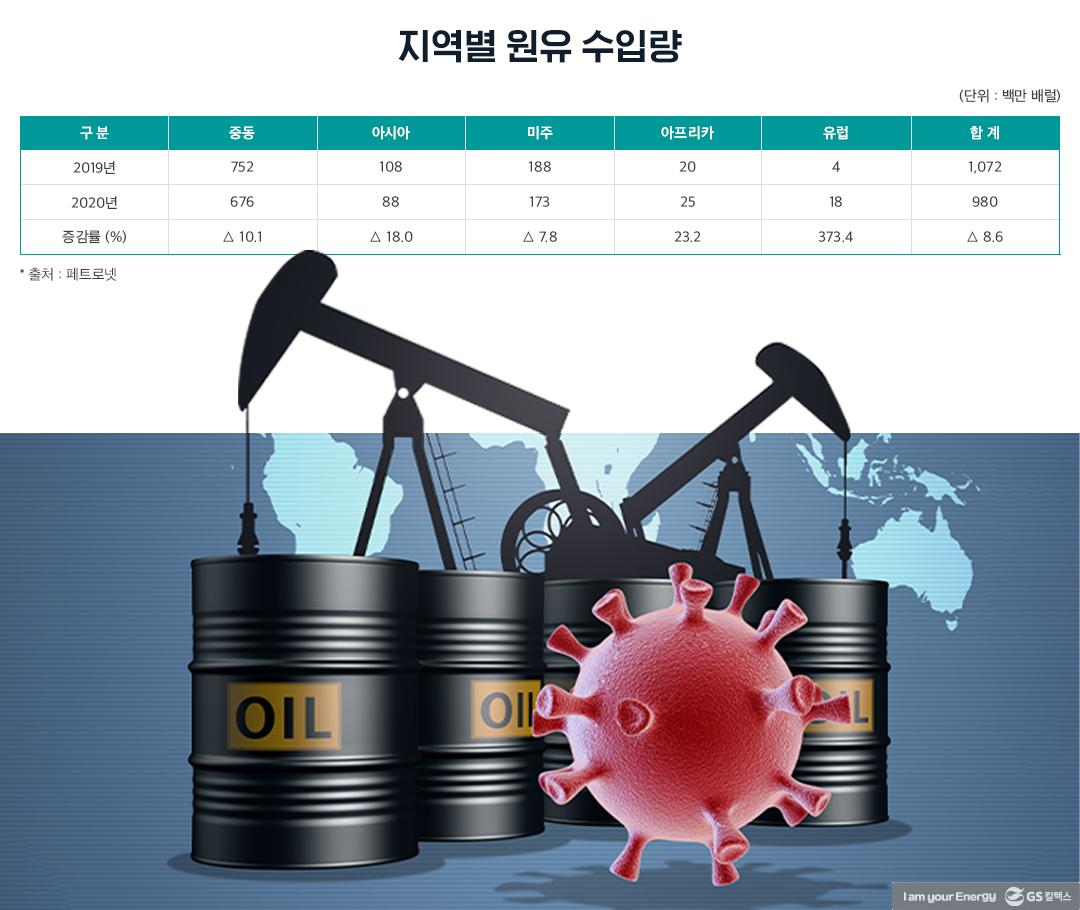

2020년 우리나라 도입 원유는 총 9억 8천만 배럴로 전년 대비 8.6%라는 큰 폭의 감소세를 기록했다. 이는 주로 코로나로 인한 국내 석유 소비 감소와 석유제품 수출 감소에 따른 정제가동률 축소 때문이다.

2020년 우리나라 도입 원유의 중동의존도는 서울 올림픽이 개최되었던 1988년 이후 처음으로 60%대에 재진입했다. 중동산 원유수입 비중은 2016년 85.9%에서 2017년 81.7%, 2018년 73.5%, 2019년 70.2%, 2020년 69.0%로 지속해서 감소세를 기록 중이다.

중동산 원유수입 비중의 감소는 미국 셰일오일 생산량 증가로 WTI와 두바이유간 가격 역전 현상이 지속되어 국내 정유사가 원유수입 다변화를 적극 추진했기 때문으로 분석된다. 미국산 원유 도입의 경우, 미국의 원유 수출 금지조치가 해제된 2016년 말 245만 배럴에서 2017년에는 1,343만 배럴, 2018년에는 6,094만 배럴, 2019년에는 1억 3,789만 배럴, 2020년에는 1억 441만 배럴의 수입실적을 기록했다.

다만, 2019년까지는 급증세를 보이다가 작년에는 WTI와 두바이유 간 가격 차 축소로 감소세로 돌아섰다. 정유사들은 미국 물량을 줄이는 대신에 멕시코 Maya 및 러시아 사할린의 Sokol 원유, 서시베리아의 ESPO 원유 도입을 늘렸다.

나. 석유제품 수출 물량, 전년 대비 10.3%로 사상 세 번째 감소 폭 기록

지난해 수출한 석유제품 물량은 4억 6,853만 배럴로 2018년에 5억 3,156만 배럴을 기록한 이후 2년 연속 감소하였으며, 2019년 대비로는 10.3% 감소했다. 이는 2002년 △18.9%, 2003년 △12.6%에 이어 세 번째로 큰 감소 폭이다. 수출액은 저유가 상황 지속으로 인해 물량 감소 폭을 훨씬 초과하여 40% 감소한 229억 달러를 기록했다.

국가별 수출 비중을 살펴보면 우리나라의 최대 석유제품 수출국은 중국으로 전체 석유제품 수출량의 28%인 1억 3,107만 배럴을 수출하였다. 뒤이어 일본 12%, 미국 9% 순으로 전 세계 70개국에 수출했다.

중국의 경우, 코로나 여파에서 빠르게 벗어나면서 공장 가동 정상화 및 도로 건설 수요 증가로 우리나라로부터 석유제품 수입을 늘림에 따라 수출 감소 폭을 줄일 수 있었다. 중국이 전체 수출에서 차지하는 비중은 2017년 19.5%에서 2018년 21.2%, 2019년 20.1%에서 2020년에는 28%로 크게 증가했다.

석유 제품별 수출 비중을 살펴보면 경유가 전체의 43%인 2억 9만 배럴로 가장 많았고, 항공유는 17%인 8,225만 배럴, 휘발유는 16%인 7,415만 배럴, 나프타는 8%인 3,668만 배럴 등의 순으로 고부가가치 경질유 위주로 수출했다.

전 세계적 수요감소 현상으로 인해 주요 수출 유종 중 경유를 제외한 대부분의 제품 수출 물량이 전년 대비 감소했으며, 특히 코로나로 인한 항공기 운항 편수 감소로 항공유 수출이 28.4%의 가장 높은 감소율을 기록했다.

다. 석유제품 소비, 전년 대비 5.8% 감소로 IMF 외환위기 이후 최저치 기록

2020년 석유제품 소비는 전년 대비 5.8% 감소한 8억 7,811만 배럴을 기록하여 1998년 IMF 외환위기 이후 기록한 △15.57% 이후 최대 감소 폭을 기록했으며, 2018년부터 시작된 석유 소비 감소세는 더욱 가속화되었다.

석유 제품별로 증감률을 살펴보면, 석유제품 소비의 절반(46%)을 차지하고 있는 나프타는 LPG의 석유화학산업 원료로서 가격경쟁력 확보, 롯데케미칼 대산 NCC 공장의 폭발사고로 인한 공장 가동 중단 등으로 전년 대비 7.6% 감소하였다. 수송 연료인 휘발유·경유·항공유 모두 코로나로 인한 이동수요 감소 영향으로 감소하였으며, 특히 항공유는 운항 편수 대폭 감소에 따라 소비가 44%나 감소하였다.

다만, 해운 부문 소비에서 IMO 2020 시행에 따라 선박 연료유 중 저유황 연료유의 소비는 증가, 고유황 연료유 소비는 감소하는 경향이 지속 나타나고 있는 점과 이동 제한에 따라 가정에 거주하는 기간이 지속되면서 가정·상업 부문에서의 석유 소비가 증가한 점은 특이사항이다.

2. 코로나 19가 국내 정유산업에 미친 영향 및 향후 전망

가. 정유사 영업실적 및 대응 노력

2020.1분기에만 영업이익 △4조 3,775억 원이라는 최악의 영업실적을 기록한 국내 정유 4사는 2분기 이후 국제유가 반등에도 불구, 더딘 수요 회복과 마이너스 정제 마진으로 연간 5조 원이 넘는 영업손실을 기록하여 최악의 한 해라는 것을 수치로 증명했다.

석유회사에 밀어닥친 코로나 19라는 쓰나미는 국내 정유사뿐만 아니라 국제 메이저들도 피하지 못해 메이저 회사의 맏형 격인 ExxonMobil이 2020년 한 해 동안 224억 달러의 순손실을 기록했다고 발표하여 석유 업계를 충격에 빠뜨렸다. BP는 55억 달러, Total은 72억 달러, Chevron은 55억 달러, ConocoPhillips는 27억 달러의 순손실을 기록한 반면, Shell은 48.5억 달러의 순이익을 거두었다.

일반적으로 메이저 석유회사는 고유가 시기에는 상류 부문(탐사 및 생산)에서 수익을, 저유가 시기에는 하류 부문(정제 등)에서 수익을 창출하여 안정적인 수익 흐름을 기록해왔다. 그러나 코로나 사태는 저유가로 인한 상류 부문 적자, 정제마진 마이너스로 하류 부문 적자라는, 메이저 석유회사라도 대응하기 어려운 영업환경을 제공했던 것이다.

국내 정유업계는 사상 최악의 영업 환경을 극복하기 위해 다양한 전략으로 대응하였다. 유가와 정제 마진은 외생 변수로 기업 차원의 통제는 불가하지만, 정유 부문은 가동률 조정 등을 통해 최적 운영을 유지하고, 비정유 부문 포트폴리오 확대로 위기 극복을 위해 노력하였다. 특히 작년의 경우, 정유 4사는 윤활유 사업 부문에서 1조 원이 넘는 영업이익을 기록하여, 정유 부문의 손실을 상당 부분 만회한 것으로 나타났다.

나. 향후 전망

에너지경제연구원이 올해 1월 말에 발표한 에너지 수요전망 보고서에 따르면 2021년 석유 수요는 상반기까지 코로나 19의 여파가 계속되면서 수송용 유류를 중심으로 정체되겠으나, 하반기에는 나프타와 LPG 같은 원료용 수요가 증가하면서 회복세를 보일 것으로 전망하고 있다.

부문별 수요 전망을 살펴보면, 산업 부문은 하반기 경기회복으로 석유화학의 나프타 수요가 3% 수준으로 반등하고, 나프타를 대체하는 원료용 LPG 수요도 10% 이상의 증가세를 유지하면서 전체적으로 4% 정도 증가할 것으로 전망하였다. 수송 부문 석유 수요의 경우 백신 접종이 본격화되기 이전까지는 이동수요가 적게 유지되면서, 하반기 경기회복에도 불구하고 6% 이하 증가에 그칠 것으로 전망하고 있다.

최악의 한 해를 보낸 국내 정유업계는 작년 4분기부터 시작된 국제유가 상승세, 미국 텍사스 한파로 인한 정제마진 개선 등으로 올해에는 흑자 전환이 예상된다. 그러나 실적 호전 예상에도 불구하고, 포스트 코로나 시대를 대비하여 전 세계적으로 진행되고 있는 에너지전환 추세 속에서 국내 정유사들은 생존을 위해 클린 에너지로 사업 포트폴리오 다각화 및 정제시설 고도화를 통한 경쟁력 강화를 지속적으로 추진해 나갈 것으로 전망된다.

함께 보면 좋은 글

본 글은 필자의 개인적 견해이며 석유공사의 공식입장은 아닙니다.

본 콘텐츠의 IP/콘텐츠 소유권은 한국석유공사에 있으며 Reproduction을 제한합니다.