국제유가 상승 흐름이 심상치 않다. 백신에 대한 기대와 함께 작년 11월 이후 지속적으로 상승하더니 올해 7월 들어서는 미국 서부텍사스원유(WTI)가 배럴당 $73를 넘어서며 3년 만에 최고치를 기록하기도 했다. 2020년 평균 $39.3보다는 무려 85% 폭등한 것이고, 유럽에서 거래되는 브렌트와 우리나라가 주로 도입하는 중동산 원유 가격 기준인 두바이 유가도 2020년 평균보다 75%가량 급등했다. 이 같은 상승세는 당초 예상보다 훨씬 가팔라서 주요 금융기관들은 유가 전망을 속속 상향하고 있다. 뱅크오브아메리카는 내년 여름에 $100를 돌파할 것이라고 했고, 골드만삭스와 세계적 석유트레이딩회사인 트라피구라(Trafigura) 등도 비슷한 전망을 하고 있다.

국제유가의 갑작스러운 상승은 세계 5위 원유 도입국인 우리나라에 큰 리스크이다. 따라서 유가를 정확히 예측하기 위해서는 원유의 절대가격 못지않게 중요한 것이 유질 간 가격차의 변동이다. 국제유가는 선물로 거래되는 미국의 WTI와 유럽의 브렌트, 현물로 거래되는 중동의 두바이유 등 크게 세 가지로 구별되지만 실제로는 수백 가지가 넘는 유종들이 다양한 가격으로 거래되고 있고 우리나라도 24개국으로부터 80여종의 원유를 도입하고 있다. 그런데 최근 유종 간의 가격 차이 즉 스프레드에 큰 변동이 일어나고 있다. 실제 원유의 거래는 절대가격이 아니라 이 스프레드에 의해서 정해지고, 스프레드의 움직임에 따라 차익거래(arbitrage)가 발생하여 석유 시장을 움직이기 때문에 유종 간 상대가격차에 의한 거래패턴 변동을 유심히 살펴야 한다.

1. 유종 간 가격차의 변동

가. WTI의 높아진 상대가격

중요한 것은 그동안 국제 석유 시장을 지배해온 미국산 원유의 기준가격인 WTI의 상대가격 변동이다. 미국산 원유는 비중이 가볍고 황 함량이 적은 고급 유종이기 때문에 오랫동안 더 높은 가격으로 거래되었다. 그러나 2000년대 후반 셰일혁명 이후 미국의 원유생산이 폭발적으로 늘어나면서 WTI 상대가격이 크게 하락하여 브렌트 지표보다 낮아졌으며, 심지어 품질이 좋지 않은 고유황 중질유인 중동산보다도 훨씬 낮은 가격에 거래되어 왔다. 그런데 최근 미국의 셰일원유 생산이 정체되고 바이든 행정부가 시추에 대한 규제를 시행하면서 브렌트, 두바이유와의 스프레드가 빠르게 축소되고 있다.

2019년 평균 WTI가 브렌트보다 배럴당 $7.12 낮았으나, 2020년에는 스프레드가 $3.87로 좁아지더니 올해 7월 들어서는 $1 선까지 줄어들었다. 두바이 현물가격과의 스프레드는 2019년 $6.49에서 2020년 $2.95로 좁아지고 2021년 들어서는 $1를 약간 넘는 수준으로 줄더니 7월 8일에는 -$2.31, 즉 두바이가 $2.31 낮게 거래되었다.

이 스프레드가 낮아진다는 것은 미국산 원유의 상대가격이 비싸진다는 것을 의미한다. 수입국들은 당연히 미국산 원유의 도입을 줄일 수밖에 없다. WTI가 브렌트와 두바이보다 배럴당 $7달러 정도 낮았던 2019년 한국을 비롯한 아시아 국가들은 미국산 원유 도입을 크게 늘렸다. 거리가 멀어 수송비가 더 많이 들지만 이를 상쇄할 만큼 가격 메리트가 컸기 때문이다. 그러나 최근 스프레드가 급격히 좁아지면서 미국산 원유도입도 크게 줄어들고 있다.

아시아 국가들이 미국산 또는 중미산 원유를 구매할 때는 WTI가 아닌 주로 두바이 가격을 벤치마크로 해서 스프레드로 거래한다. 아시아 국가들이 중동이나 중앙아시아, 유럽, 아프리카 원유를 도입할 때 브렌트 선물과 아시아의 두바이 스왑에 집중적으로 포지션이 노출되어 있기 때문에, 미국산 원유를 구매하기 위해서 뉴욕상업거래소(NYMEX)의 WTI 선물에 추가적으로 포지션이 노출되는 것을 회피하기 위한 것이다. 미국산 또는 중미산 원유 판매자들도 아시아 구매자들에게는 주로 두바이 유가를 기준으로 가격을 제시한다. 따라서 두바이유의 상대가격이 낮아지고 있어 아시아 국가들의 미국산 원유도입량이 추가적으로 급감하지는 않을 것으로 보인다.

나. 브렌트-두바이의 상대가격 지표

우리에게 훨씬 더 중요한 것은 브렌트와 두바이의 상대가격 변동이다. 지리적으로 고립된 미국 시장과 달리 유럽 시장과 아시아 시장은 원유거래가 연결되어 있다. 유럽과 아시아 시장에서 거래되는 유종의 가격차가 어느 정도 생기면 언제든지 차익거래가 발생하여 한쪽의 쏠림 현상을 막아준다. 브렌트유와 연계된 유종들의 거래가 WTI 연계 거래보다 훨씬 많기 때문에 가격도 더 안정적이다. 따라서 우리에게 훨씬 더 큰 영향을 주는 것은 브렌트와 두바이 유가의 스프레드 변동이다.

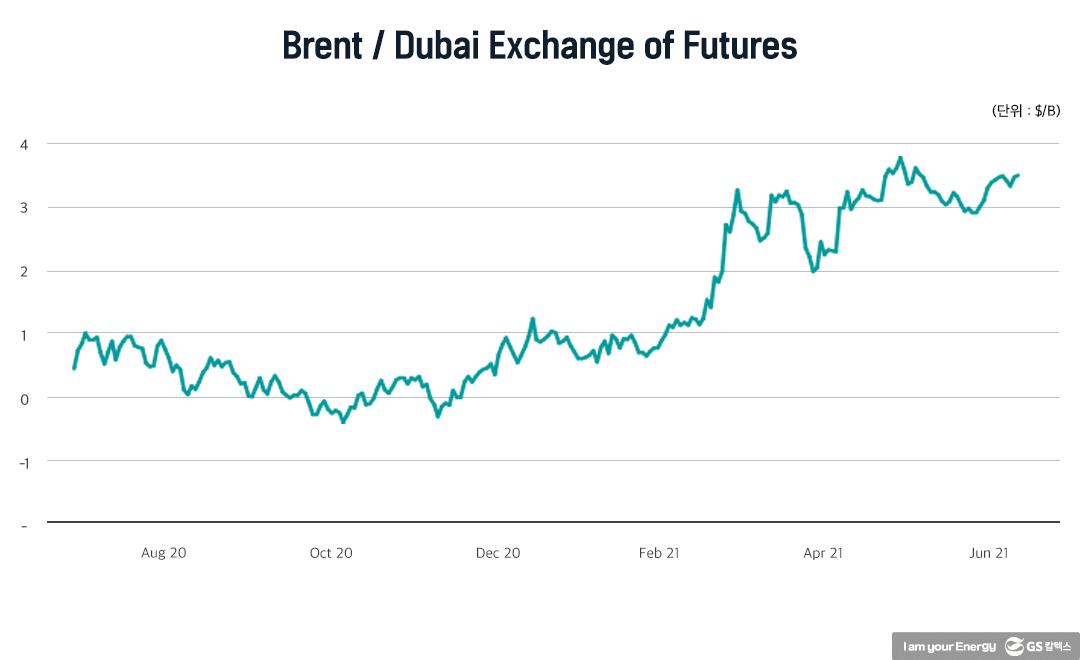

S&P Global Platts는 브렌트와 두바이의 상대가격 지표로 EFS(Brent/Dubai Exchange of Futures)를 제공하고 있다. Platts의 중동시장 가격 지표인 Dubai Swap과 유럽 시장 브렌트 선물의 스프레드 변동성을 통해 중동·시장과 유럽 시장의 상대적 강세, 약세를 나타내는 척도로 사용되는데 수치가 높을수록 경질원유인 브렌트의 가격이 상대적으로 높게 평가받는다는 것을 의미한다.*(Brent/Dubai Exchange of Futures와 아래에 나오는 Cash Dubai-M2 Dubai Swap에 대해서는 필자의 석유공사의 호, 2020년 9월 2일 “중동 원유의 가격결정은 어떻게 이루어지는가?” 참고.)

그래프에서 보듯 EFS는 작년 10월 말 마이너스를 기록하다가 11월부터 가파르게 상승하여 현재 배럴당 $4에 근접하여 2019년 가을 이후 최고치에 달하고 있다. 브렌트-두바이의 스프레드가 커졌는데 그만큼 브렌트로 가격이 정해지는 유종이 두바이유에 비해 상대적으로 비싸졌다는 것을 의미한다. 보통 배럴당 $3를 기준으로 그 이상이면 브렌트유가 상대적으로 비싸게 거래되고 있고 그 이하에서는 중질원유인 두바이유가 상대적으로 비싸다고 평가되어 유럽과 아시아 간 차익거래의 기준이 된다. EFS가 최근 $4 선까지 급등하면서 유럽산 물량이 아시아로 흐르는 차익거래도 거의 막혀 있다.

EFS 지표가 올해 들어 크게 올라간 것은 무엇보다 백신의 빠른 보급으로 유럽지역에서 코로나19의 확산이 뚜렷하게 감소하여 경기회복에 기대가 올라가고 있지만, 아시아 지역에서는 인도를 필두로 인도네시아, 태국, 베트남, 대만, 일본 등지에서 백신 부족 등으로 코로나19의 확산이 좀처럼 잡히지 않고 있기 때문이다. 특히 동남아시아 지역은 낙후된 의료 인프라와 비효율적인 사회 시스템으로 인해 회복에 상당한 시간이 걸릴 것으로 보인다. 특히 미국과 중국에 이은 세계 3위의 석유 소비국인 인도발 델타 변이바이러스 확산은 수요 회복 기대에 찬물을 끼얹고 있다.

또한 미국과 유럽을 중심으로 경기 회복과 함께 본격적인 드라이빙 시즌에 돌입하면서 휘발유와 경유 등 차량 연료에 대한 수요가 증가하고, 1년 반 동안 막혀 있던 하늘길이 다시 열리면 항공유에 대한 수요가 많이 늘어날 것으로 예상되면서 저유황 경질원유에 대한 기대 수요가 고유황 중질유인 중동 원유에 대한 수요를 크게 넘어서고 있기 때문이다.

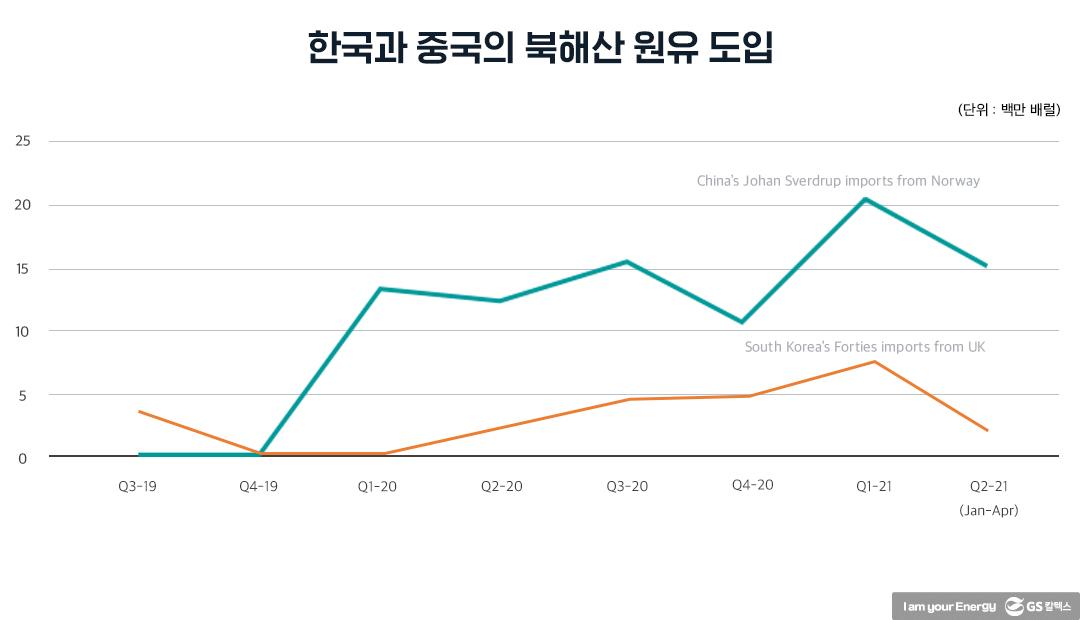

EFS 급등은 아시아와 유럽의 석유 시장 실물 거래에 중대한 변화를 일으킬 것으로 보인다. 브렌트와 연계된 유종의 상대가격이 너무 높다고 인식되기 때문에 아시아 구매자들이 북해산, 아프리카, 지중해산 원유 도입은 줄이고 두바이와 링크된 중동산 유종의 도입을 늘릴 것으로 예상된다. EFS가 낮게 유지되던, 즉 브렌트의 상대가격이 낮았던 지난해 아시아 소비국들은 브렌트 링크 유종의 도입을 크게 늘렸다. 우리나라는 북해산 Forties, 중국의 독립정유회사들은 노르웨이의 Johan Sverdrup와 아프리카 앙골라 유종, 동남아시아는 아프리카의 Qua Iboe, Girassol와 지중해 Saharan Blend, Azeri Light 도입을 늘렸다.

그러나 올해 하반기부터는 이러한 유종의 도입을 줄이고 대신 상대가격이 크게 낮아진 두바이 연계 유종의 도입을 크게 늘릴 것으로 보인다. 실제로 중동·아시아 실물 시장에서 중질원유 거래가 빠르게 늘고 있다. 따라서 한동안 줄던 아시아국가의 중동산 원유 수입 비중도 다시 늘어날 것으로 보인다. 중국 독립정유사들은 두바이 유가와 연계된 러시아의 ESPO Blend와 상대가격이 낮아진 브리질 원유 도입도 늘릴 것으로 예측된다.

두바이와 연계된 러시아 극동 유종인 ESPO Blend와 Sokol 유종은 가격뿐만 아니라 상대적으로 거리가 가까워 수송비 절감효과도 있다. 브렌트에 연계된 북해산과 아프리카의 경질원유 도입을 줄이는 대신 두바이 유가로 거래되는 미국산 셰일원유를 도입하면 경질유 감소분을 상쇄할 수 있다. 베트남, 태국, 인도네시아 등 동남아 정유사들도 상대 가격이 높아진 서아프리카와 지중해 원유 도입을 줄이는 대신 중동산 중질유와 미국산 경질원유 도입을 늘릴 것으로 보인다.

다. 두바이 시장구조(Dubai Market Structure)

EFS의 급등으로 전통적 원유 수요국인 한국, 중국, 일본 등 동북아시아뿐만 아니라 떠오르는 원유 수입국인 동남아시아도 두바이 유가와 연계된 유종의 도입을 경쟁적으로 늘릴 것으로 보여 중동산 원유 수급이 더욱 타이트해질 것으로 예상된다. 지난해 4월 코로나19 여파로 OPEC+가 하루 970만 배럴의 기록적 감산에 합의한 후 조금씩 감산 물량을 줄이고 있지만 공급 부족은 계속되고 있다.

백신 보급으로 이동 제한(lockdown)이 상당 부분 해제되고 경기회복에 대한 기대가 살아나면서 석유 소비는 어느 정도 회복되었지만, 지난해 겪었던 ‘수요파괴(demand destruction)’에 대한 공포가 여전한 데다 최근 변이바이러스가 확산되면서 가격 붕괴에 대한 우려로 산유국들이 쉽사리 감산 중단 결정을 못 하고 있기 때문이다. 코로나19 여파로 급감했던 미국의 원유 생산이 회복되면 국제유가가 하락할 수 있기 때문에 그 이전에 유가 상승의 혜택을 극대화하려는 심산도 있다.

미국 원유생산의 선행지표인 원유와 가스 리그(rig) 수는 유가 반등에 힘입어 지난해 10월 이후 계속 증대되고 있으나 늘어난 시추기의 대부분은 소규모 회사 소유이다. 주주들의 입김이 센 메이저 석유 기업들은 투자자들의 배당금 요구와 회계 안정에 집중하면서 본격적 생산 증가가 지연되고 있다. 소규모 석유회사의 시추기 수는 코로나19 이전의 87% 수준으로 회복했으나 메이저 업체의 시추기 수는 아직 40%에 미치지 못하고 있다. 또한, 바이든 행정부의 환경규제로 인한 생산비용 상승으로 미국의 원유 생산은 향후 수년 후에도 2020년 초의 하루 1,300백만 배럴에 도달하지 못할 가능성이 크다. 게다가 앞서 말한 것처럼 WTI의 상대가격이 지속적으로 상승하고 있어 미국산 원유의 수출은 크게 증가하기는 힘들 것으로 보인다. 따라서 중동 산유국은 미국의 생산량 증가와 상대가격 상황을 주시하면서 감산량을 조절할 것으로 예측된다.

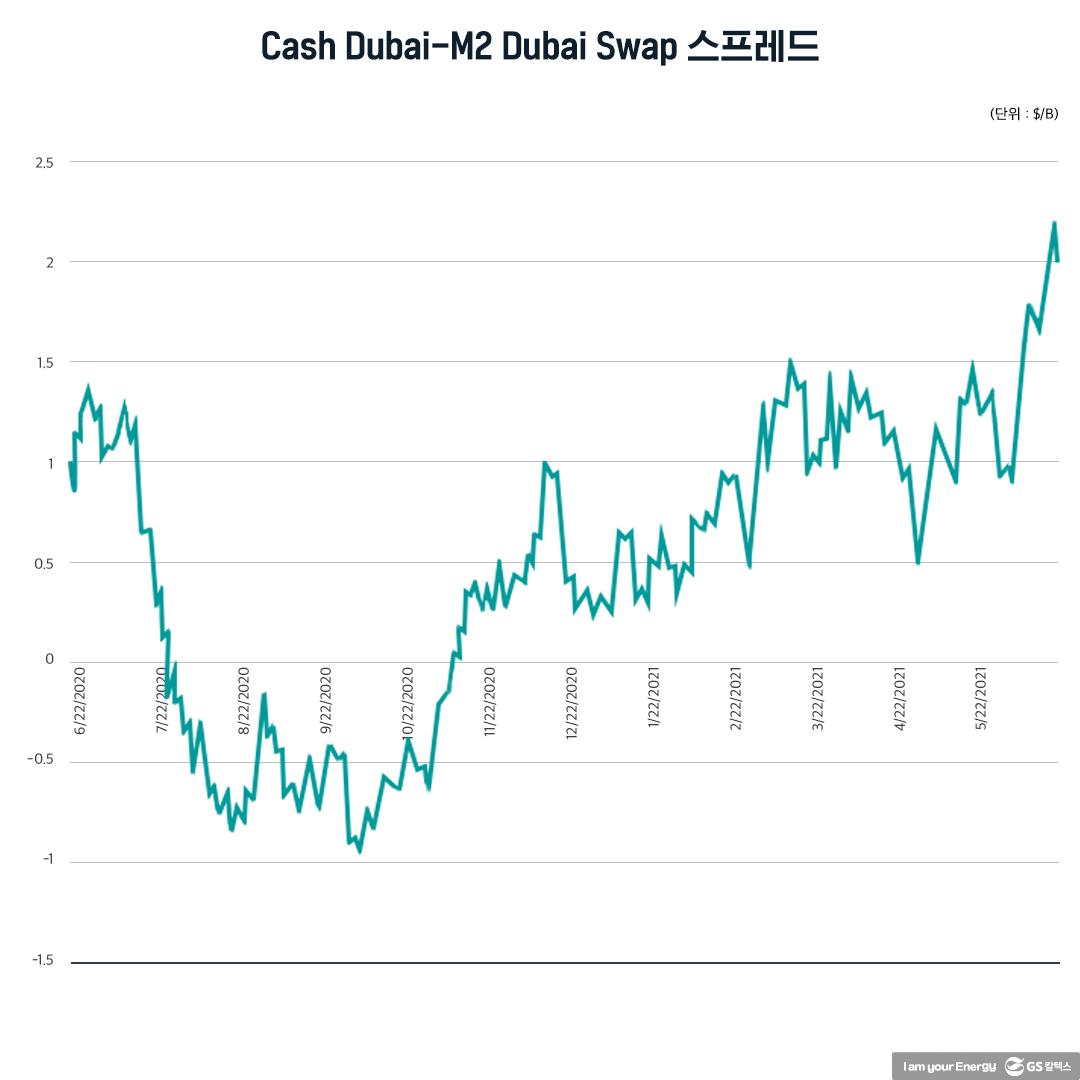

이 같은 상황으로 중동·아시아 실물 석유 시장의 타이트한 공급이 지속될 것으로 보인다. 이를 보여주는 지표가 S&P Global Platts가 제공하는 두바이 시장구조, 즉 Cash Dubai-M2 Dubai Swap의 스프레드 변동성 지표이다. 이 지표는 중동·아시아 석유 시장의 핵심지표로, 사우디아라비아 등 중동 산유국의 공식수출가격인 OSP(Official Selling Price) 결정의 기초 자료로 활용되고 있다. 이 스프레드가 올라갈수록 중동산 원유 공급이 타이트해짐을 의미한다. 통상 배럴당 $2를 넘어서면 두바이유 현물 가격이 높게 평가받고 그만큼 중동산 원유 수요가 강하다는 것을 나타낸다. 이 지표는 코로나19 여파로 지난해 말 -$1까지 하락했으나, OPEC+의 대규모 감산 연장이 계속되면서 지속적으로 상승하여 현재 $2를 넘어서고 있다.

이 지표가 상승하고 있는 것은 무엇보다 OPEC+의 감산으로 중질원유 공급이 줄었기 때문이다. 지난해 4월 합의한 하루 970만 배럴의 기록적 감산 외에도 사우디아라비아는 올해 초부터 하루 100만 배럴의 자발적 추가 감산을 시행하고 있다. 수요가 회복되면서 감산량을 조금씩 줄이고 있지만, 아직 OPEC+ 산유국들은 하루 기준 생산량 4,380만 배럴 대비 580만 배럴의 감산을 시행하고 있다. 580만 배럴 감산 완화 계획은 올해 1월부터 시행 예정이었으나 계획을 계속 변경하여 7월로 늦춰진 것이다. 기준 생산량 대비 5월 655만 배럴, 6월 620만 배럴 감산으로 감산 규모 축소는 매우 완만하게 진행되고 있다.

두바이 시장구조 지표가 급등하고 있는 또 다른 이유는 중국이 원유 구매를 공격적으로 늘리고 있기 때문이다. 지난 6월 중국 정부가 2021년 2차 수입 쿼터로 42개 정유사들에 3,422만 톤의 할당량을 내려 올해 총 1억 5,244만 톤의 수입량을 정해줬다. 올해 총할당량 1억 7,448만 톤의 87.4%가 정해진 것이다. 마지막 3차 할당은 8월에 정해질 것으로 보인다.

보통 중국 정유사들은 수입 쿼터를 받으면 즉각적으로 대규모 구매에 나선다. 나중에 당국의 마음이 바뀔지 모르니 가능한 많은 양을 초반에 경쟁적으로 도입하는 것이다. 이 물량의 상당 부분이 중동산 원유이기 때문에 두바이 시장구조 지표를 상승시키고 있다. 여기에다 앞서 말한 EFS의 급등, 즉 브렌트 연계 유종의 상대가격이 지나치게 올라감에 따라 상대가격이 낮아진 두바이 링크 유종에 대한 수요 상승으로 두바이 시장구조 지표가 올라가고 있다.

이 지표의 상승에 따라 중동 산유국들은 OSP를 계속 인상하고 있다. OPEC의 좌장인 사우디아라비아의 사우디아람코는 7월 6일, 아시아 시장에 대한 8월물 OSP를 배럴당 $0.8~$1씩 인상했다. 대표 유종인 Arab Light의 8월물 가격(Differential)은 7월($1.9) 대비 $0.8/B 인상했는데, 이는 S&P Global Platts에서 제시하는 벤치마크 가격보다 $2.7/B의 프리미엄을 얹어 팔겠다는 것이다. 이에 따라 중동의 다른 산유국들도 잇따라 8월물 OSP를 인상할 것으로 보인다. 두바이 시장구조는 백워데이션(backwardation)이 견고하게 유지되면 중동 산유국들의 9월물 OSP도 인상될 가능성이 높다.

중동 산유국들은 수출가격 인상과 동시에 아시아로 수출되는 물량을 늘려 시장 점유율 상승을 시도할 것으로 보인다. 사우디아라비아는 자발적 추가 감산을 시행하고 있지만 아시아 정유사들이 요구하는 물량은 최대한 공급하고 있다. 미국이 본격적으로 생산량을 늘리기 이전에 가격(P) 인상과 더불어 물량(Q) 확대로 수익을 극대화하려는 것이다.

2. 이란의 복귀가 가격구조에 미치는 영향

가. 이란 원유의 상대가격

이란의 석유 시장 복귀는 중동·아시아 석유 시장에 적지 않은 영향을 미칠 것으로 보인다. 지난 6월 18일 이란 대선에서 강경파인 세예드 에브라힘 라이시가 당선됨에 따라 포괄적 핵 합의(JCPOA) 복원이 지체되고 있다. 그러나 강경파 최고지도자인 아야톨라 알리 하메네이의 지도하에서 2015년 핵 합의가 이루어졌고, 바이든 행정부도 오바마 전 대통령의 업적인 JCPOA 복원을 공약했기 때문에 이란의 제재 해제와 석유 시장 복귀는 시간문제인 것으로 보인다.

제재가 풀리면 이란의 수출량은 현재 하루 60만 배럴에서 3개월 안에 150만 배럴로 증가할 것으로 예상된다. 이란은 2018년 트럼프 행정부의 핵 합의 파기 이전까지 OPEC 내에서 사우디와 이라크에 이은 세 번째의 원유 생산국으로, 제재 직전 하루 약 380만 배럴을 생산했지만, 현재는 240만 배럴 정도로 감소한 상태다.

이란 원유는 유질의 성상이 비슷한 사우디의 Arab Heavy, Arab Medium, Arab Light, 이라크의 Basrah Heavy, Basrah Medium, 아랍에미리트의 Upper Zakum, Oman Crude Blend, Kuwait Export Crude 등과 아시아 시장에서 경쟁해왔고, 유럽 시장에서는 러시아의 우랄(Urals)유 등과 경쟁 관계다. 페르시아만의 South Pars에서 생산되는 이란의 콘덴세이트는 노르웨이, 카타르, 미국산과 경쟁해왔다.

이란이 시장에 복귀하면 가장 중요한 것은 가격 결정(pricing)인데, Iranian Light는 경쟁 유종인 사우디의 Arab Light보다 배럴당 $0.1~$0.2 비쌌으나 2018년 제재 후 가격을 낮추면서 $0.3~$0.6 낮게 책정했다. Iranian Heavy도 Arab Heavy보다 $0.3~$0.8 높았으나 제재 후에는 $0.3~$0.8 낮게 거래되었다. 따라서 제재가 해제되면 이란은 수출량을 극대화하기 위해 경쟁 유종보다 낮은 가격을 제시할 가능성이 크다. 가격에 민감한 아시아 정유사들은 정제마진을 높이기 위해서라도 이란산 물량을 대규모로 받아들일 것으로 예상되며 중국과 인도 등이 수입을 주도할 것으로 보인다.

이란이 본격적으로 물량을 내놓으면 타이트한 중질원유 공급에 숨통이 트이고 이는 브렌트와 두바이의 상대가격 변동지표인 EFS에도 영향을 미칠 것으로 보인다. 유럽 시장에서는 EFS의 강세로 이란 원유와 경쟁 관계인 러시아 우랄유의 수요가 줄어들 것으로 관측된다. 결국 사우디와 러시아는 이란의 수출 공세를 최소화하고 시장 점유율을 지키기 위해 더 싸게 더 많은 물량을 시장에 내놓아야 한다. 따라서 OPEC+는 머지않아 감산 물량을 크게 줄일 것으로 보인다.

나. 이란의 새로운 수출 전략

라이시 신임 대통령의 최고 정책 고문이자 전 석유부 차관인 알리레자 제가미는S&P Global Platts와의 인터뷰에서 앞으로 이란은 원유 수출을 줄이는 대신 더 많은 물량을 자국의 정제설비에 투입하여 휘발유와 나프타 등 석유제품 생산을 늘릴 것이라고 언급했다.*(https://www.spglobal.com/platts/en/market-insights/latest-news/natural-gas/061821-interview-raisi-adviser-sees-quick-iranian-oil-revival-with-warning-to-western-iocs”)

원유와 초경질원유인 콘덴세이트를 단순히 수출하는 것보다 이를 정제하여 석유제품과 플라스틱 등 화학제품을 생산을 늘리는 것이 더 많은 부가가치를 창출한다는 이야기이다. 이를 위해 자국의 정제 규모를 하루 4백만 배럴로 증대시킬 것이라고 했다.

실제로 이란은 South Pars 콘덴세이트를 생산하고 있는 페르시아만 시라프에 하루에 60만 배럴을 처리할 수 있는 처리설비(condensate splitter) 6기를 건설 중이다. 2017년에 착공하여 2020년부터 가동할 계획이었지만 제재로 공사가 지연되고 있다. 완공되면 하루 48만 배럴의 콘덴세이트를 처리할 수 있다. 이란은 궁극적으로 콘덴세이트 수출을 중단할 가능성이 있다.

이란 콘덴세이트 수입 재개를 기대하고 있는 우리나라 정유사들에겐 좋지 않은 신호이다. 실제로 이란은 이미 수년 전부터 자국 내 정제를 위해 콘덴세이트 수출을 크게 줄이고 있었다. 우리나라의 이란산 콘덴세이트 수입은 2018년 이전부터 대폭 줄었는데 제재 때문이 아니라 이란이 수출을 통제했기 때문에 수입물량이 크게 감소한 것이다. 카타르도 마찬가지다. 자국 내 휘발유와 나프타 생산을 위해 콘덴세이트 수출을 통제하면서 우리나라의 도입량도 크게 줄었다.

심지어 세계 최대 원유수출국인 사우디도 정제설비용량을 하루 천만 배럴까지 늘려 원유 대신 석유제품과 석유화학 제품의 생산과 수출로 전략을 바꾸고 있다. 대규모 정제설비를 갖추고 저렴한 중동산 고유황 중질원유를 바탕으로 고부가가치 석유제품과 화학제품을 생산하여 수익을 내고 있는 우리나라 정유회사에겐 큰 부담이 아닐 수 없다.

3. 시사점

2000년대 후반 미국의 셰일혁명으로 원유생산이 획기적으로 늘어나면서 미국산 원유가격이 브렌트보다 낮아지고 두바이유보다도 배럴당 $10 이상 싸게 거래되기도 했다. 고유황 저품질의 중동산 원유가 저유황 고품질인 미국 WTI보다 비싸게 거래되는 ‘가격의 역전’ 현상이 오랫동안 지속되었다. 주요 중질원유 공급국인 이란과 베네수엘라에 대한 제재가 이러한 현상을 심화시켰다.

그러나 IMO 2020, 탄소 감축 등 국제적인 환경규제에 따라 경질 석유제품 수요가 강화되고, 코로나19에 대한 대응 역량이 지역 간에 차이를 보이면서 가격 역전 현상이 해소되고 있다. 바이든 행정부의 시추규제로 미국의 셰일원유 생산이 둔화되고 이란과 베네수엘라가 시장에 복귀하면 중동산 두바이유 가격이 WTI보다 낮아져 제자리를 찾아갈 것으로 보인다.

이러한 유종 간 가격 스프레드의 변동은 우리에게 기회가 될 수도 있고 부담이 될 수도 있다. 우리나라의 정유 설비는 중동산 원유에 최적화되어 있어 두바이유의 상대가격 하락은 정제마진을 높일 수 있다. 반면 북해산과 미국산 원유가 우리나라의 중동 원유에 대한 의존을 줄이는 데 큰 역할을 했는데 가격 메리트가 상실되면 중동의존도는 다시 높아질 수밖에 없다. 미국이 에너지 독립으로 중동지역에 대한 직접 개입을 줄이면서 지정학적 리스크가 커지고 있기 때문에 우리나라 에너지 안보에 큰 위협이 될 수도 있다. 특히 호르무즈 해협과 같은 주요 수송로에 문제가 발생하면 안정적 원유 공급에 큰 제약을 받을 수 있다.

그동안 이란의 호르무즈해협 봉쇄 위협은 실현되기 어려운 공언(空言)에 불과했다. 해협을 봉쇄하면 자국의 물량도 통과할 수 없어 이란도 큰 타격을 피할 수 없기 때문이다. 그러나 앞으로는 이러한 위협이 현실화될 수 있다. 이란이 해협을 우회하는 1,000km 길이의 육상 송유관을 2020년 6월부터 건설하고 있는데, 완공되면 하루 백만 배럴의 원유를 수송할 수 있다. 이미 송유관에 원유를 주입하고 있어 조만간 페르시아만 외곽에서 선적이 이루어질 것으로 보인다.

이제는 이란이 마음만 먹으면 언제든 해협을 봉쇄할 수 있게 된 것이다. 제재로 경제적 어려움에 직면하고 있는 이란이 이 송유관을 만들기 위해 $11억 이상의 막대한 돈을 쏟아부은 데에는 충분한 전략적 이유가 있다. 중동의 지정학 리스크가 새로운 국면을 맞고 있기 때문에 우리의 빈틈없는 에너지 수급 대책이 더욱 절실하다.

GS칼텍스에 의해 작성된 본 콘텐츠는 크리에이티브 커먼즈 저작자표시-비영리-변경금지 4.0 국제 라이선스에 따라 이용할 수 있으며, 한국석유공사의 저작물에 기반합니다.

본 글은 필자의 개인적 견해이며 석유공사의 공식입장은 아닙니다.

본 콘텐츠의 IP/콘텐츠 소유권은 한국석유공사에 있으며 Reproduction을 제한합니다.

![[에너지식백과] 국제유가는 어떻게 결정 될까? 14 [에너지식백과] 국제유가는 어떻게 결정 될까? | 20200103 03 00 F](https://gscaltexmediahub.com/wp-content/uploads/2020/01/20200103_03_00_F-768x420.jpg)