국가 재원인 세금에는 징수 대상이나 사용 목적에 따라 다양한 목적세가 만들어진다. 휘발유나 경유, 소비자에게 익숙한 교통·에너지·환경세가 그렇고 교육세, 부동산세, 상속세 등 명칭에서 가늠할 수 있는 다양한 세금들이 그렇다.

그런데 최근 전 세계적으로 ‘횡재세(windfall tax)’가 화두 되고 있다. 표현처럼 기업 경영의 본질과 무관하게 얻은 뜻하지 않은 이익이나 소득에 부과하는 세금이 횡재세이다. 실제 영국에서는 에너지 기업에게 에너지 이익 부담금이라는 명칭의 횡재세 부과에 나섰고 미국은 관련 법안이 발의되어 있다.

횡재세는 어떤 성격을 가졌고 부과 대상은 누구이며 어떤 용도로 사용되는지, 그리고 횡재세를 부과하는 것이 최근의 에너지 수급 불안과 고유가 부담을 줄이는 데 도움이 될 것인지를 살펴본다.

감나무 밑에서 감 떨어지기만 기다렸나?

‘횡재(橫財)’의 사전적 의미는 ‘뜻밖에 얻은 재물’을 말한다. 영어로는 ‘windfall’인데 의역하면‘바람에 떨어진 과실’이 횡재다. 우리 말에 ‘감나무 밑에서 감 떨어지기 기다린다’는 속담이 있는데, 노력 없이 입 벌리고 앉아 있는데 멀쩡한 감이 떨어지면 횡재인 게 맞다.

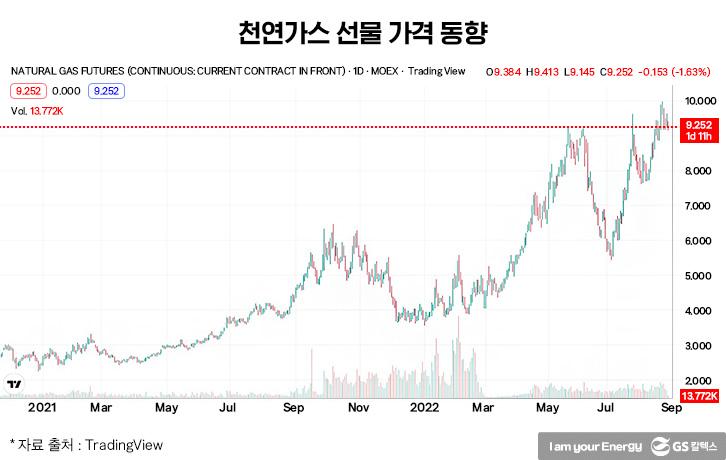

원유와 천연가스 가격이 급등하면서 에너지 기업들이 ‘횡재’ 이슈에 휘말리고 있다. 코로나19 팬데믹에서 벗어나면서 석유 수요가 회복 중인 찰나에 우크라이나 사태가 터졌고, 러시아가 에너지를 무기화하며 전 세계적으로 수급 불안이 가중되면서 원유, 가스, 석유 등 모든 에너지 가격이 폭등했다.

원유와 천연가스 가격이 급등하면서 에너지 기업들이 ‘횡재’ 이슈에 휘말리고 있다. 코로나19 팬데믹에서 벗어나면서 석유 수요가 회복 중인 찰나에 우크라이나 사태가 터졌고, 러시아가 에너지를 무기화하며 전 세계적으로 수급 불안이 가중되면서 원유, 가스, 석유 등 모든 에너지 가격이 폭등했다.

에너지 관련 기업 매출과 이익 규모도 덩달아 급증했다. 이를 두고 세간에서는 ‘횡재했다’고 표현하고 있는데 ‘부러움’ 보다는 ‘질책’ 또는 ‘질시’의 의미가 더 커보인다. 그럴 만도 한 것이 연료를 비롯해 에너지를 사용하는 다양한 파생 상품 가격이 급등하면서 소비자들은 심각한 인플레이션 압박에 내몰리고 있다. 그래서 에너지 기업들에게 이른 바 횡재세를 물려 이익 일부를 세금으로 환원하고 국민들과 공유해야 한다는 여론이 확산되고 있다.

그런데 횡재세 이슈가 이번이 처음은 아니다. 지난 1997년 영국에서는 공기업 민영화 과정에서 막대한 시세 차익이 발생하자 횡재세라는 명칭으로 고율의 세금을 부과했던 적이 있다.

미국에서도 1980년 고유가 시절에 석유 생산을 늘리고 가격 안정을 도모하겠다며 횡재세를 도입했다. 2006년 고유가가 다시 도래하자 횡재세 도입이 다시 논의됐지만, 미국 에너지 기업들이 오히려 원유 생산을 줄일 수 있다는 지적 등이 힘을 얻으며 실행되지는 않았다.

그런데 횡재세 이슈가 이번이 처음은 아니다. 지난 1997년 영국에서는 공기업 민영화 과정에서 막대한 시세 차익이 발생하자 횡재세라는 명칭으로 고율의 세금을 부과했던 적이 있다.

미국에서도 1980년 고유가 시절에 석유 생산을 늘리고 가격 안정을 도모하겠다며 횡재세를 도입했다. 2006년 고유가가 다시 도래하자 횡재세 도입이 다시 논의됐지만, 미국 에너지 기업들이 오히려 원유 생산을 줄일 수 있다는 지적 등이 힘을 얻으며 실행되지는 않았다.

횡재세 본질은 자원개발투자 선순환 유도

앤데믹 그리고 러시아-우크라이나 사태를 거치면서 폭등한 국제유가 때문에 에너지 기업들이 엄청난 반사이익을 거둔다는 지적이 제기됐고 횡재세 부과 압박이 커지고 있다.

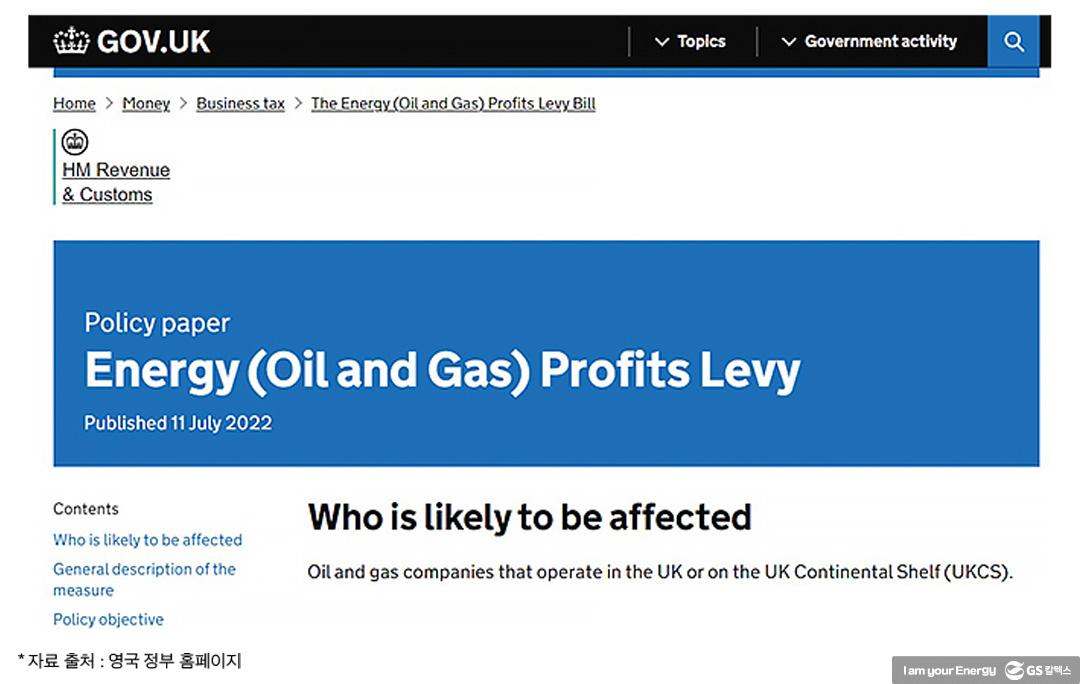

영국 의회 야당인 노동당 등에서 횡재세 부과를 주장해왔고 영국 정부는 지난 5월 26일 새로운 세금 부과 방안을 발표했다. 영국 정부 자료에 따르면 ‘에너지 이익 부담금(Energy Profits Levy)’이라는 명칭으로 25%의 세율로 징수한다. 부과 시한은 일몰제로 제한했는데 2025년 12월 31일에 일몰, 즉 세금 부과가 종료된다. 그 사이라도 원유와 가스 가격이 역사적으로 정상 수준으로 회복되면(when oil and gas prices return to historically more normal levels) 단계적으로 중단한다는 단서 조항도 달았다.

그런데 에너지 이익 부담금 부과 대상이나 세원 활용 방안은 일반적으로 알려진 것과 여러 대목에서 다르다. 부담금 부과 대상은 ‘영국 대륙붕에서 운영되는 석유 및 가스 회사의 이익(the profits of oil and gas companies operating in the UK and the UK Continental Shelf)’으로 명시했다. 원유를 투입해 석유제품을 생산하는 하류 부문(down–stream)인 정제기업은 부담금 부과 대상이 아니며 석유, 가스 자원을 개발하는 이른 바 상류 부문(up-stream)이 해당된다.

영국 의회 야당인 노동당 등에서 횡재세 부과를 주장해왔고 영국 정부는 지난 5월 26일 새로운 세금 부과 방안을 발표했다. 영국 정부 자료에 따르면 ‘에너지 이익 부담금(Energy Profits Levy)’이라는 명칭으로 25%의 세율로 징수한다. 부과 시한은 일몰제로 제한했는데 2025년 12월 31일에 일몰, 즉 세금 부과가 종료된다. 그 사이라도 원유와 가스 가격이 역사적으로 정상 수준으로 회복되면(when oil and gas prices return to historically more normal levels) 단계적으로 중단한다는 단서 조항도 달았다.

그런데 에너지 이익 부담금 부과 대상이나 세원 활용 방안은 일반적으로 알려진 것과 여러 대목에서 다르다. 부담금 부과 대상은 ‘영국 대륙붕에서 운영되는 석유 및 가스 회사의 이익(the profits of oil and gas companies operating in the UK and the UK Continental Shelf)’으로 명시했다. 원유를 투입해 석유제품을 생산하는 하류 부문(down–stream)인 정제기업은 부담금 부과 대상이 아니며 석유, 가스 자원을 개발하는 이른 바 상류 부문(up-stream)이 해당된다.

또 하나 주목할 메시지는 징수한 부과금 사용처에 대한 설명이다. 영국 정부는 자원개발 기업들이 석유, 가스 생산을 통해 벌어들인 이익에 30% 세율인 ‘링 펜스 법인세(Ring Fence Corporation Tax, RFCT)’, 10%의 추가 요금(Supplementary Charge, SC) 등 총 40%의 헤드라인 세율을 징수하고 있다. 여기에 이번에 에너지 이익 부담금이 추가 부과되면서 세율은 무려 65%로 인상됐다.

그런데 영국 정부는 ‘새로운 부과금은 석유·가스 생산에 투자하는 기업에게 보상할 수 있는 충분한 세금 공제(또는 수당) 수단이 될 것’이라고 설명하고 있다.(The new levy will have built in a generous allowance which will reward those companies who invest in oil and gas production)

요약하면 영국 정부는 자국 자원개발 기업을 대상으로 이른 바 횡재세로 해석되는 에너지 이익 부담금 25%를 추가 징수하고, 걷힌 세원은 자원 개발 사업에 재투자한 기업에게 세금 공제 등의 형식으로 ‘보상(reward)’되는 개념으로 설계했다. 갑작스레 급등한 유가 덕에 석유를 팔아 막대한 이익을 거뒀으니 횡재한 것이고 세금을 더 내야 한다는 단순한 개념은 분명 아니다.

그런데 영국 정부는 ‘새로운 부과금은 석유·가스 생산에 투자하는 기업에게 보상할 수 있는 충분한 세금 공제(또는 수당) 수단이 될 것’이라고 설명하고 있다.(The new levy will have built in a generous allowance which will reward those companies who invest in oil and gas production)

요약하면 영국 정부는 자국 자원개발 기업을 대상으로 이른 바 횡재세로 해석되는 에너지 이익 부담금 25%를 추가 징수하고, 걷힌 세원은 자원 개발 사업에 재투자한 기업에게 세금 공제 등의 형식으로 ‘보상(reward)’되는 개념으로 설계했다. 갑작스레 급등한 유가 덕에 석유를 팔아 막대한 이익을 거뒀으니 횡재한 것이고 세금을 더 내야 한다는 단순한 개념은 분명 아니다.

횡재세 도입 영국 정부, ‘석유·가스 자원 꾸준히 요구될 것’

링 펜스 법인세 같은 고율의 세금에 더해 에너지 이익 부담금까지 추가되면서 영국 석유·가스 자원 개발 기업들은 이익의 65%를 세금으로 징수당하게 생겼다. 우리나라 법인세 최고 세율이 25%인 점을 감안하면 영국 자원개발기업들은 경영 활동이 사실상 불가능할 정도의 살인적인 세금을 감당해야 할 처지에 내몰리고 있다.

하지만 그 안을 들여다 보면 나름의 합리적인 사정과 에너지 안보를 강화하기 위한 정부 전략이 숨겨져 있다. 자원개발 기업에게 법인세를 포함한 높은 세율을 부과하는 한편, 투자액 중 상당액을 세액 공제해주고 있기 때문이다.

링 펜스 법인세(Ring Fence Corporation Tax)는 영국내 대륙붕 탐사나 생산 과정에서 발생하는 이익에 매겨지는데, 다만 영국 내 자원개발에 투자하면 100%를 세액 감면해준다. 이번에 신설된 에너지 이익 부담금 역시 자원개발 투자 과정에서 80%에 해당되는 투자액 세금 공제가 지원된다.

요약하면 영국 정부는 자국 내 석유, 가스 자원개발 기업을 대상으로 링 펜스 법인세를 비롯해 에너지 이익 부담금 등 고율의 제세부과금을 징수하고 있는데, 그 한편에서는 자국 내 자원개발에 재투자하면 세금감면 등 막대한 투자 공제 혜택을 제공하며 선순환을 유도하고 있는 것이다.

이를 두고 영국 정부는 ‘super-deduction(슈퍼 공제)’이라는 표현을 사용하고 있다. 영국 정부가 에너지 이익 부담금을 신설하는 정책 목표를 엿볼 수 있는 또 다른 표현도 주목해야 한다. 영국 정부는 ‘탄소중립으로 전환하는 과정에서 석유, 가스가 꾸준히 요구될 것’이라며 ‘그 과정에서 석유, 가스 부문이 영국의 경제, 일자리, 에너지 안보를 지원하도록 수익을 재투자하기를 희망한다’고 밝혔다. (The UK will continue to require oil and gas during the transition to Net Zero, and that it wants to see the oil and gas sector reinvest its profits to support the economy, jobs, and the UK’s energy security)

횡재세 부과와 관련한 정책 설명 과정에서 탄소중립을 지향하는 것과 별개로 상당 기간 석유, 가스 자원이 필요할 것이라는 점을 분명히 했다. 자원개발 기업에게 징수하는 추가 부과금으로 자국 내 자원개발 재투자를 유도해 신규 일자리 창출, 에너지 자립도 강화 같은 다양한 정치, 경제적 성과를 기대한다는 점도 숨기지 않고 있다.

하지만 그 안을 들여다 보면 나름의 합리적인 사정과 에너지 안보를 강화하기 위한 정부 전략이 숨겨져 있다. 자원개발 기업에게 법인세를 포함한 높은 세율을 부과하는 한편, 투자액 중 상당액을 세액 공제해주고 있기 때문이다.

링 펜스 법인세(Ring Fence Corporation Tax)는 영국내 대륙붕 탐사나 생산 과정에서 발생하는 이익에 매겨지는데, 다만 영국 내 자원개발에 투자하면 100%를 세액 감면해준다. 이번에 신설된 에너지 이익 부담금 역시 자원개발 투자 과정에서 80%에 해당되는 투자액 세금 공제가 지원된다.

요약하면 영국 정부는 자국 내 석유, 가스 자원개발 기업을 대상으로 링 펜스 법인세를 비롯해 에너지 이익 부담금 등 고율의 제세부과금을 징수하고 있는데, 그 한편에서는 자국 내 자원개발에 재투자하면 세금감면 등 막대한 투자 공제 혜택을 제공하며 선순환을 유도하고 있는 것이다.

이를 두고 영국 정부는 ‘super-deduction(슈퍼 공제)’이라는 표현을 사용하고 있다. 영국 정부가 에너지 이익 부담금을 신설하는 정책 목표를 엿볼 수 있는 또 다른 표현도 주목해야 한다. 영국 정부는 ‘탄소중립으로 전환하는 과정에서 석유, 가스가 꾸준히 요구될 것’이라며 ‘그 과정에서 석유, 가스 부문이 영국의 경제, 일자리, 에너지 안보를 지원하도록 수익을 재투자하기를 희망한다’고 밝혔다. (The UK will continue to require oil and gas during the transition to Net Zero, and that it wants to see the oil and gas sector reinvest its profits to support the economy, jobs, and the UK’s energy security)

횡재세 부과와 관련한 정책 설명 과정에서 탄소중립을 지향하는 것과 별개로 상당 기간 석유, 가스 자원이 필요할 것이라는 점을 분명히 했다. 자원개발 기업에게 징수하는 추가 부과금으로 자국 내 자원개발 재투자를 유도해 신규 일자리 창출, 에너지 자립도 강화 같은 다양한 정치, 경제적 성과를 기대한다는 점도 숨기지 않고 있다.

미국 횡재세 도입 법안에 정제사는 없다

미국에서도 횡재세 도입 여부가 정치권 화두가 되고 있다. 바이든 대통령은 지난 6월 로스앤젤레스 항만 노조와 가진 행사에서 ‘석유업체 엑손이 올해 하느님보다 돈을 더 벌었다’고 말했다.(Exxon made more money than God this year)

지난 4월 낸시 펠로시(Nancy Pelosi) 하원의장은 자국 내 휘발유 가격 인하와 관련한 민주당의 입법 과정을 설명하는 기자 회견을 통해 ‘(러시아-우크라이나 사태 영향으로 유가가 오르면서) 빅 오일(Big Oil)이 이익을 얻었고 시장을 착취했는데 올해 보고서에 따르면 그 규모는 2000억 달러 이상’이라고 지적했다.(Big Oil has profiteered in this, has exploited the marketplace. This past year, the report is they’ve made over $200 billion in profits)

높은 기름 값과 관련해 대통령을 비롯한 미국 정치인들의 불만은 관련 입법으로 이어져, 미국 집권당인 민주당 일부 상, 하원 의원들은 지난 3월에 Big Oil WPT(Windfall profit tax)법안을 발의했다. 당시 발의된 법안에 따르면 하루 30만 배럴 이상의 원유를 생산하거나 수입하는 대형석유회사(large oil companies)의 횡재 이익(windfall profits)에 21%의 세율을 적용하는 내용을 담고 있다. 세금 부과 기준은 2015∼2019년 평균 브렌트유 가격과 현재 가격간 차이로 산정된다.

그런데 ‘빅오일(Big Oil)’이라는 표현이 눈에 띈다. ‘빅오일’은 엑손모빌, BP, 쉐브론, 토탈 같은 글로벌 에너지 메이저를 일컫는 명칭으로 해석된다. 글로벌 에너지 메이저들은 석유, 가스 자원개발 분야인 상류부문(up-stream)을 주력 사업으로 영위하고 있다.

미국 정부가 이들 빅오일을 대상으로 횡재세를 부과하려는 이유는 바이든 대통령의 발언에서 엿볼 수 있다. ‘엑손이 하나님보다 더 많은 돈을 벌었다’고 발언한 행사에서 바이든 대통령은 ‘석유업체들이 9,000 건의 시추 허가를 확보하고도 시추에는 나서지 않고 공급 부족 사태를 이용해 이익만 늘리고 있다’고 지적했다.(They have 9,000 permits to drill, they’re not drilling) 글로벌 에너지 메이저들이 초고유가 상황을 틈타 자원 개발을 확대하는 대신 원유 수급을 조절하며 천문학적 횡재를 하고 있다는 바이든 대통령의 인식이 확인되는 대목이다.

민주당의 횡재세 관련 법안 이외에도 공화당에서도 유사한 법안이 발의됐는데, 부과 대상은 석유가스 자원개발과 생산, 유통을 담당하는 상류부문을 대상으로 삼고 있다. 단순 정제사들은 횡재세 부과 대상에 포함되지 않는데 그 이유는 발의된 법안 내용에서 확인된다.

3월 민주당이 발의한 법안에는 최근 수년 동안의 브렌트 가격 기준으로 삼아 올해 들어 유가가 급등하며 발생한 차익에 대해 횡재세가 부과된다. 그런데 원재료인 원유를 구매해 석유제품을 생산하는 정제업체는 원천적으로 유가 변동으로 횡재할 수 있는 기회가 제한적이다. 유가가 오르면 오른 대로 떨어지면 떨어진 대로 원유를 구매해 정제, 판매하는 사업 구조이기 때문이다. 최근처럼 일부 석유제품 수급 불안으로 정제마진이 급등해 이익 규모가 커질 수는 있지만, 공급 과잉 시점에는 언제든지 마이너스 정제마진으로 추락해 손실을 입을 수 있다.

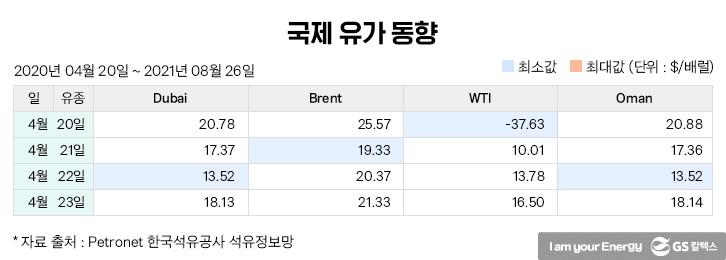

원유 구매 시점 이후 유가가 올라 재고 평가 반사 이익을 취할 수도 있다. 하지만 유가 하락 시점에는 같은 개념의 자산 평가 손실을 입게 되기 때문에 정제기업 입장에서 유가 변동성이 높은 것은 득 보다 실이 더 크다. 실제로 코로나 19 팬데믹이 전 세계적으로 창궐하면서 이동 제한이나 국경 봉쇄 등의 조치가 취해져 석유 소비가 급락했고 WTI 가격이 마이너스(-)를 형성했던 적이 있다. 2020년 4월 20일에는 선물 만기된 WTI 가격은 배럴당 마이너스(-) 37.63불을 기록하며 패닉에 빠졌다.

지난 4월 낸시 펠로시(Nancy Pelosi) 하원의장은 자국 내 휘발유 가격 인하와 관련한 민주당의 입법 과정을 설명하는 기자 회견을 통해 ‘(러시아-우크라이나 사태 영향으로 유가가 오르면서) 빅 오일(Big Oil)이 이익을 얻었고 시장을 착취했는데 올해 보고서에 따르면 그 규모는 2000억 달러 이상’이라고 지적했다.(Big Oil has profiteered in this, has exploited the marketplace. This past year, the report is they’ve made over $200 billion in profits)

높은 기름 값과 관련해 대통령을 비롯한 미국 정치인들의 불만은 관련 입법으로 이어져, 미국 집권당인 민주당 일부 상, 하원 의원들은 지난 3월에 Big Oil WPT(Windfall profit tax)법안을 발의했다. 당시 발의된 법안에 따르면 하루 30만 배럴 이상의 원유를 생산하거나 수입하는 대형석유회사(large oil companies)의 횡재 이익(windfall profits)에 21%의 세율을 적용하는 내용을 담고 있다. 세금 부과 기준은 2015∼2019년 평균 브렌트유 가격과 현재 가격간 차이로 산정된다.

그런데 ‘빅오일(Big Oil)’이라는 표현이 눈에 띈다. ‘빅오일’은 엑손모빌, BP, 쉐브론, 토탈 같은 글로벌 에너지 메이저를 일컫는 명칭으로 해석된다. 글로벌 에너지 메이저들은 석유, 가스 자원개발 분야인 상류부문(up-stream)을 주력 사업으로 영위하고 있다.

미국 정부가 이들 빅오일을 대상으로 횡재세를 부과하려는 이유는 바이든 대통령의 발언에서 엿볼 수 있다. ‘엑손이 하나님보다 더 많은 돈을 벌었다’고 발언한 행사에서 바이든 대통령은 ‘석유업체들이 9,000 건의 시추 허가를 확보하고도 시추에는 나서지 않고 공급 부족 사태를 이용해 이익만 늘리고 있다’고 지적했다.(They have 9,000 permits to drill, they’re not drilling) 글로벌 에너지 메이저들이 초고유가 상황을 틈타 자원 개발을 확대하는 대신 원유 수급을 조절하며 천문학적 횡재를 하고 있다는 바이든 대통령의 인식이 확인되는 대목이다.

민주당의 횡재세 관련 법안 이외에도 공화당에서도 유사한 법안이 발의됐는데, 부과 대상은 석유가스 자원개발과 생산, 유통을 담당하는 상류부문을 대상으로 삼고 있다. 단순 정제사들은 횡재세 부과 대상에 포함되지 않는데 그 이유는 발의된 법안 내용에서 확인된다.

3월 민주당이 발의한 법안에는 최근 수년 동안의 브렌트 가격 기준으로 삼아 올해 들어 유가가 급등하며 발생한 차익에 대해 횡재세가 부과된다. 그런데 원재료인 원유를 구매해 석유제품을 생산하는 정제업체는 원천적으로 유가 변동으로 횡재할 수 있는 기회가 제한적이다. 유가가 오르면 오른 대로 떨어지면 떨어진 대로 원유를 구매해 정제, 판매하는 사업 구조이기 때문이다. 최근처럼 일부 석유제품 수급 불안으로 정제마진이 급등해 이익 규모가 커질 수는 있지만, 공급 과잉 시점에는 언제든지 마이너스 정제마진으로 추락해 손실을 입을 수 있다.

원유 구매 시점 이후 유가가 올라 재고 평가 반사 이익을 취할 수도 있다. 하지만 유가 하락 시점에는 같은 개념의 자산 평가 손실을 입게 되기 때문에 정제기업 입장에서 유가 변동성이 높은 것은 득 보다 실이 더 크다. 실제로 코로나 19 팬데믹이 전 세계적으로 창궐하면서 이동 제한이나 국경 봉쇄 등의 조치가 취해져 석유 소비가 급락했고 WTI 가격이 마이너스(-)를 형성했던 적이 있다. 2020년 4월 20일에는 선물 만기된 WTI 가격은 배럴당 마이너스(-) 37.63불을 기록하며 패닉에 빠졌다.

선물시장에서 거래된 원유 실물을 인수해야 하는데 인도 시점인 오클라호마 쿠싱(Cushing)의 저장시설 충유율이 크게 치솟으면서 원유 보관 장소가 부족할 수 있다는 우려가 커졌고 실물 인수를 포기한 투자자들의 매도 포지션이 급증한 결과다.

정제사들도 유탄을 맞았는데 석유 소비가 급감해 정제 가동률을 낮췄지만 구매 계약한 원유는 밀려 들어왔고 저장시설이 부족해 유조선을 해상에 띄워 놓는 사태까지 벌어졌다.

정제사들이 보유한 원유 자산 가치도 급락했다. 당시 한국 정유사들도 한 해 5조 원이 넘는 영업손실을 기록했고 일부 업체는 원유 구매 자금난을 겪을 정도로 어려움을 겪었던 것으로 알려지고 있다.

정제사들도 유탄을 맞았는데 석유 소비가 급감해 정제 가동률을 낮췄지만 구매 계약한 원유는 밀려 들어왔고 저장시설이 부족해 유조선을 해상에 띄워 놓는 사태까지 벌어졌다.

정제사들이 보유한 원유 자산 가치도 급락했다. 당시 한국 정유사들도 한 해 5조 원이 넘는 영업손실을 기록했고 일부 업체는 원유 구매 자금난을 겪을 정도로 어려움을 겪었던 것으로 알려지고 있다.

‘자원개발 투자 의지 꺾을 것’ 비난 직면

자원개발 에너지 메이저를 대상으로 횡재세가 부과되고 그 한편에서는 거둔 세금을 자원 개발 투자 과정에 보상해주는 채찍과 당근이 동원되고 있지만 관련 업체들의 반응은 싸늘하다.

세계 최대 에너지 메이저인 BP(British Petroleum)는 영국 정부가 에너지 이익 부담금 도입 계획을 발표하자 약 180억 파운드(한화 28조 원)에 달하는 자원개발 투자 계획을 전면 재검토하겠다고 밝혔다.

영국 넵튠 에너지(Neptune Energy) CEO인 피터 존스(Pete Jones)는 ‘석유‧가스에 대한 영국의 횡재세가 장기적으로 석유 산업의 투자 심리를 저해할 것’이라고 경고했다. 넵튠 에너지에 따르면 자사 수익 중 영국에서 발생하는 비중은 6%에 불과하다. 또한 영국에서 창출된 수익은 대부분 영국에 재투자되고 있다.

영국 정부가 에너지 이익 부담금을 징수하면서도 대부분을 자원개발 재투자 과정에서 환급해주는 유인책을 제시하고 있지만, 피터 존스 CEO는 ‘장기적 관점에서 횡재세 도입은 미래 프로젝트 투자의 불확실성을 증가시키는 것’이라고 언급했고 ‘특히 북해 이자벨라(Isabella) 프로젝트와 페가수스(Pegasus) 프로젝트의 2023년 이후 미래 투자에 대해 큰 의문을 갖게 한다’며 부정적 견해를 밝혔다.

미국 석유협회(API, American Petroleum Institute)도 정부와 의회에 부정적 입장을 전달한 것으로 알려지고 있다. 현재의 유가 급등은 석유 수요 증가보다 러시아-우크라이나 지정학적 리스크로 인한 공급 부족 우려에 따른 것이기 때문에, 횡재세(WPT)를 도입하는 것 보다 원유 공급 확대 방안을 마련하는 것이 시급하다는 것이다.

자원개발 기업들은 저유가 때도 손실이나 적자를 감수하고 성공 확률이 매우 낮은 원유, 가스 개발에 투자해 왔는데, 고유가 상황에서 일시적으로 확대된 수익에 횡재세를 부과하는 것은 부당하다는 반응이다.

횡재세를 부과하면 원유 생산을 확대해도 수익은 비례해 늘지 않아 공급이나 자원개발 투자 확대에 오히려 악영향을 초래할 수 있다는 점도 지적했다. 미국이 석유기업에게 횡재세를 부과했던 1980년 당시, 산업체의 에너지 비용 부담이 오히려 늘었고 생산은 감소하는 부작용을 초래했다는 분석도 있다.

세계 최대 에너지 메이저인 BP(British Petroleum)는 영국 정부가 에너지 이익 부담금 도입 계획을 발표하자 약 180억 파운드(한화 28조 원)에 달하는 자원개발 투자 계획을 전면 재검토하겠다고 밝혔다.

영국 넵튠 에너지(Neptune Energy) CEO인 피터 존스(Pete Jones)는 ‘석유‧가스에 대한 영국의 횡재세가 장기적으로 석유 산업의 투자 심리를 저해할 것’이라고 경고했다. 넵튠 에너지에 따르면 자사 수익 중 영국에서 발생하는 비중은 6%에 불과하다. 또한 영국에서 창출된 수익은 대부분 영국에 재투자되고 있다.

영국 정부가 에너지 이익 부담금을 징수하면서도 대부분을 자원개발 재투자 과정에서 환급해주는 유인책을 제시하고 있지만, 피터 존스 CEO는 ‘장기적 관점에서 횡재세 도입은 미래 프로젝트 투자의 불확실성을 증가시키는 것’이라고 언급했고 ‘특히 북해 이자벨라(Isabella) 프로젝트와 페가수스(Pegasus) 프로젝트의 2023년 이후 미래 투자에 대해 큰 의문을 갖게 한다’며 부정적 견해를 밝혔다.

미국 석유협회(API, American Petroleum Institute)도 정부와 의회에 부정적 입장을 전달한 것으로 알려지고 있다. 현재의 유가 급등은 석유 수요 증가보다 러시아-우크라이나 지정학적 리스크로 인한 공급 부족 우려에 따른 것이기 때문에, 횡재세(WPT)를 도입하는 것 보다 원유 공급 확대 방안을 마련하는 것이 시급하다는 것이다.

자원개발 기업들은 저유가 때도 손실이나 적자를 감수하고 성공 확률이 매우 낮은 원유, 가스 개발에 투자해 왔는데, 고유가 상황에서 일시적으로 확대된 수익에 횡재세를 부과하는 것은 부당하다는 반응이다.

횡재세를 부과하면 원유 생산을 확대해도 수익은 비례해 늘지 않아 공급이나 자원개발 투자 확대에 오히려 악영향을 초래할 수 있다는 점도 지적했다. 미국이 석유기업에게 횡재세를 부과했던 1980년 당시, 산업체의 에너지 비용 부담이 오히려 늘었고 생산은 감소하는 부작용을 초래했다는 분석도 있다.

거위 배 가를 것인가, 더 큰 의욕 품게 할 것인가…

지난 5월 열린 다보스 세계경제포럼에서 세계 최대 산유국인 사우디의 파이살 빈 파르한 알 사우드(Faisal bin Farhan al-Saud) 외무장관은 현재의 고유가가 원유 공급 이슈보다는 정제 부문 투자 부족 때문이라고 평가해 주목을 받았다.

’최근 2년여간의 정제 부문 투자 부족이 석유제품 공급 부족의 주요 원인이며, 단순히 원유를 더 많이 공급하는 것만으로는 소비자 부담을 경감할 수 없다’는 것이 파이샬 장관의 분석이었고 사우디는 현재도 같은 기조를 유지하고 있다.

석유정보망에 따르면 글로벌 시장 조사 기관인 IHS마킷(IHS Marki)의 다니엘 예긴(Daniel Yergin) 부회장은 최근 중국 베이징에서 열린 ‘녹색&저탄소 에너지 혁명 포럼’에서 ‘에너지 전환 과정 중 에너지 안보에 대한 전략적 고려 결여는 전 세계가 최근 경험한 에너지 위기의 원인 중 하나’라고 평가했다.

그 대표적인 사례로 에너지 안보와 공급망 다변화 원칙에 대한 고려 없이 러시아에 대한 LNG 의존도를 38%까지 높인 유럽이 최근 우크라이나 사태에 이르러서야 에너지 안보의 중요성을 깨닫게 됐다는 점을 꼽았다. 다니엘 예긴 부회장은 또 ‘석유, 가스, 석탄 부문에 대한 투자 축소와 화석에너지의 중요성에 대한 성급한 평가 절하’도 에너지 안보 위기 원인으로 지목했다.

몇몇 유력 인사의 분석을 현재의 고유가와 에너지 수급 위기의 정확한 원인으로 확정지을 수는 없지만 상당한 설득력이 있다는 점도 간과할 수 없다. 유럽 재생에너지 발전량과 천연가스 부족이 대체 석유 수요로 옮겨가며 에너지 전반의 수급 불안과 가격 폭등을 가져온 것은 부정할 수 없는 사실이다.

전 세계적인 정제 설비 한계는 대체 석유 수요가 확대되는 데 호응하지 못해 특히 등·경유 가격 급등으로 이어지고 있다. 자원개발 기업에게 횡재세를 물려 사회에 환원하면 당장은 민심을 다독거릴 수 있지만 미래 에너지 안보를 강화할 수 있는 현명한 해법이 될 수는 없다.

넷 제로(Net Zero) 움직임 속에 화석에너지 개발과 관련한 신규 투자를 금기시하거나 위축시켜 전 세계가 고물가, 수급 불안으로 고통을 겪게 되는 그간의 에너지 정책을 이제라도 되돌아보고 성찰하는 기회로 삼아야 한다. 언제 어떤 방식으로 다시 닥칠지 모르는 에너지 위기에 대응할 수 있게 기업들이 보다 적극적으로 자원개발 사업에 나설 수 있게 투자 동기를 부여하는 것도 필요하다. 팬데믹에서 벗어나고 러시아-우크라이나 사태가 맞물리며 발생한 불가항력적인 상황 속에서 일시적으로 수익이 증가한 것을 불로소득으로 치부하며 죄악시해서는 안된다.

정제설비 신규 건설 투자가 장려될 수 있도록 정책적 지원도 필요하다. S&P 글로벌 플래츠(S&P Global Platts)에 따르면 시설 폐쇄, 바이오연료 제조시설로의 전환 등으로 전 세계 정제용량이 2020년 하루 41만 배럴, 2021년 5만 배럴 줄었는데, 원유 공급이 회복되더라도 석유제품화 할 수 있는 정제설비가 부족하면 더 큰 에너지 위기에 봉착될 수 있다.

지금 필요한 것은 황금알을 낳는다고 거위의 배를 가르는 것 보다 그 거위의 배 안에 보다 적극적으로 자원 개발, 정제 설비 확충에 나설 수 있는 동기를 품도록 하는 것이다.

’최근 2년여간의 정제 부문 투자 부족이 석유제품 공급 부족의 주요 원인이며, 단순히 원유를 더 많이 공급하는 것만으로는 소비자 부담을 경감할 수 없다’는 것이 파이샬 장관의 분석이었고 사우디는 현재도 같은 기조를 유지하고 있다.

석유정보망에 따르면 글로벌 시장 조사 기관인 IHS마킷(IHS Marki)의 다니엘 예긴(Daniel Yergin) 부회장은 최근 중국 베이징에서 열린 ‘녹색&저탄소 에너지 혁명 포럼’에서 ‘에너지 전환 과정 중 에너지 안보에 대한 전략적 고려 결여는 전 세계가 최근 경험한 에너지 위기의 원인 중 하나’라고 평가했다.

그 대표적인 사례로 에너지 안보와 공급망 다변화 원칙에 대한 고려 없이 러시아에 대한 LNG 의존도를 38%까지 높인 유럽이 최근 우크라이나 사태에 이르러서야 에너지 안보의 중요성을 깨닫게 됐다는 점을 꼽았다. 다니엘 예긴 부회장은 또 ‘석유, 가스, 석탄 부문에 대한 투자 축소와 화석에너지의 중요성에 대한 성급한 평가 절하’도 에너지 안보 위기 원인으로 지목했다.

몇몇 유력 인사의 분석을 현재의 고유가와 에너지 수급 위기의 정확한 원인으로 확정지을 수는 없지만 상당한 설득력이 있다는 점도 간과할 수 없다. 유럽 재생에너지 발전량과 천연가스 부족이 대체 석유 수요로 옮겨가며 에너지 전반의 수급 불안과 가격 폭등을 가져온 것은 부정할 수 없는 사실이다.

전 세계적인 정제 설비 한계는 대체 석유 수요가 확대되는 데 호응하지 못해 특히 등·경유 가격 급등으로 이어지고 있다. 자원개발 기업에게 횡재세를 물려 사회에 환원하면 당장은 민심을 다독거릴 수 있지만 미래 에너지 안보를 강화할 수 있는 현명한 해법이 될 수는 없다.

넷 제로(Net Zero) 움직임 속에 화석에너지 개발과 관련한 신규 투자를 금기시하거나 위축시켜 전 세계가 고물가, 수급 불안으로 고통을 겪게 되는 그간의 에너지 정책을 이제라도 되돌아보고 성찰하는 기회로 삼아야 한다. 언제 어떤 방식으로 다시 닥칠지 모르는 에너지 위기에 대응할 수 있게 기업들이 보다 적극적으로 자원개발 사업에 나설 수 있게 투자 동기를 부여하는 것도 필요하다. 팬데믹에서 벗어나고 러시아-우크라이나 사태가 맞물리며 발생한 불가항력적인 상황 속에서 일시적으로 수익이 증가한 것을 불로소득으로 치부하며 죄악시해서는 안된다.

정제설비 신규 건설 투자가 장려될 수 있도록 정책적 지원도 필요하다. S&P 글로벌 플래츠(S&P Global Platts)에 따르면 시설 폐쇄, 바이오연료 제조시설로의 전환 등으로 전 세계 정제용량이 2020년 하루 41만 배럴, 2021년 5만 배럴 줄었는데, 원유 공급이 회복되더라도 석유제품화 할 수 있는 정제설비가 부족하면 더 큰 에너지 위기에 봉착될 수 있다.

지금 필요한 것은 황금알을 낳는다고 거위의 배를 가르는 것 보다 그 거위의 배 안에 보다 적극적으로 자원 개발, 정제 설비 확충에 나설 수 있는 동기를 품도록 하는 것이다.

함께 보면 좋은 글

김신 - 에너지플랫폼뉴스

전북대학교에서 독어독문학을 전공했다. 하지만 전공과는 상관없는 에너지 분야 전문 언론에서 20년 넘는 세월을 몸담고 있는 에너지 분야 전문 기자다.

GS칼텍스에 의해 작성된 본 콘텐츠는 크리에이티브 커먼즈 저작자표시-비영리-변경금지 4.0 국제 라이선스에 따라 이용할 수 있으며, 에너지플랫폼뉴스의 저작물에 기반합니다.